La oferta de smartphones se incrementa, con una fuerte presencia China, para competir por mercado de más de 130 millones de líneas telefónicas activas.

En México se comercializan alrededor de 30 millones de nuevos smartphones, cifra que representa un valor de 125 mil millones de pesos en solo un año.

Destaca Rolando Alamilla, analista de The Competitive Intelligence Unit (CIU), al describir que el sector registra una reconfiguración como consecuencia de:

- La prohibición de Huawei por diferentes países y empresas tecnológicas.

- El impacto de la pandemia de COVID-19, que transformó los hábitos de uso y preferencias de los usuarios.

- Junto con la salida de, LG, que llegó a contabilizar 15% del parque total de dispositivos.

Espacio que es disputado por otros proveedores como VIVO, OPPO, Xiaomi, Honor, Realme, Infinix, entre otros.

Además de, competir con jugadores establecidos como Samsung, Motorola, Apple, Alcatel y ZTE.

Tamaño y distribución del mercado de teléfonos inteligentes

Actualmente, la oferta de smartphones ha crecido en los últimos trimestres, con estrategias y enfoque diferenciados.

Se contabilizan un total de 138 millones de líneas móviles en operación al cierre de 2022, donde el 96.4% utilizan un teléfono inteligente.

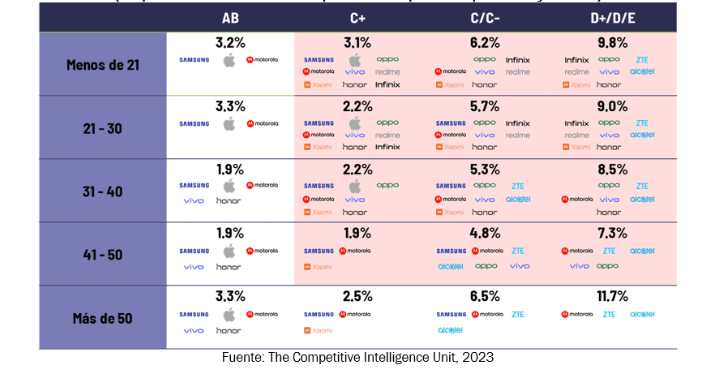

Al analizar las variables en grupos de edad y Niveles Socioeconómicos (NSE), la consultora encontró que hay una elevada concentración de la población mexicana en NSE medios/bajos y población menor a 50 años.

Que se ve reflejada en la tenencia de smartphones, de tal manera que el 66% del total de los equipos se encuentran en manos de estos usuarios.

Proporción del Total de Smartphones en Operación por Edad y NSE

Top de los principales fabricantes

Por su estrategia y enfoque de oferta, CIU ubica que:

- Samsung: se consolidó como el fabricante con mayor participación de mercado. Compite en prácticamente en todos los grupos de edad y NSE. Mercado asequible: 47.8%.

Su actual estrategia se enfoca en el mercado de gama alta/premium, por lo que sus usuarios analizan otras opciones en busca de dispositivos con buenas capacidades a menor precio.

- Motorola: enfocado en gamas media y media alta, es el fabricante con mayores ventas en los últimos dos años en el país.

El lanzamiento de su flagship en México y el fortalecimiento en la dimensión de Lifi & Style, le permiten contar con un mercado asequible de 81.5% del total de los smartphones.

- Apple: como proveedor de nicho se enfoca en el mercado de alto poder adquisitivo.

Ha logrado expandir su preferencias en las gamas alta y media alta, a partir de la colocación de equipos de generaciones pasadas. Mercado asequible: 21.1%.

Oleada china y más

- Xiaomi: firma china enfocada en gama media, aumentó su preferencia con dispositivos que cuentan con una buena relación características/ precio. Mercado asequible: 47.9%.

- Oppo: ha logrado crecer de la mano de dispositivos de gama media. Mercado asequible: 64.1%

- VIVO: alcanzó un millón de unidades vendidas en un tiempo récord en el mercado nacional. Busca posicionarse en gamas media y alta. Mercado asequible: 71.2%

- Honor: jugador entrante que busca adquirir parte del mercado que Huawei ha dejado vacantes. Mercado asequible: 59.1%

- Alcatel: ha logrado mantenerse en México con una oferta de gamas baja y media baja. Mercado asequible: 62.9%.

- ZTE: ha mantenido una participación estable; pero no ha podido aprovechar la salida de Huawei. Mercado asequible: 62.9%.

- Realme: firma china enfocada en gamas media y media alta en el país. Busca diferenciarse con dispositivos para gamers. Mercado asequible: 36%.

- Infinix: “The new kid on the block” quiere competir por usuarios de gamas media y alta. Mercado asequible: 36%.